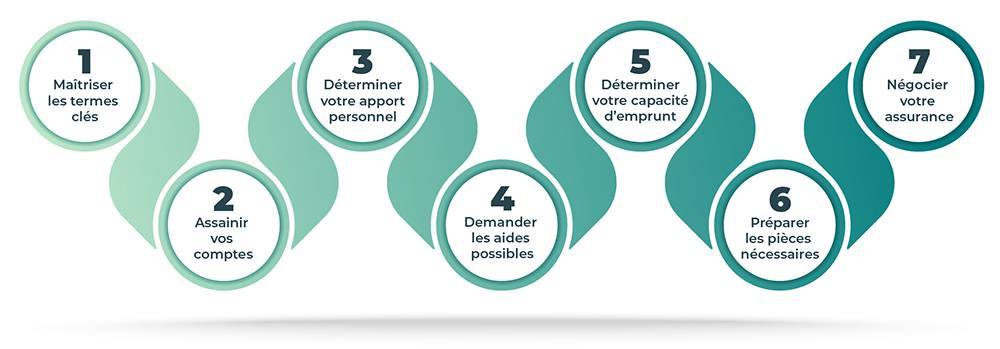

Conseil n°1 : Maîtrisez les termes clés, TAEG, assurance, coût du prêt…

Pour négocier votre prêt, vous devez être en mesure de parler d’égal à égal avec les organismes créditeurs (banques, courtiers…). Voici l’essentiel du vocabulaire à maîtriser en matière de prêt immobilier :

- L’amortissement est la somme remboursée à chaque mensualité. Au moment de signer le crédit, l’emprunteur reçoit un tableau d’amortissement, précisant pour chaque mois : le montant du capital remboursé, les intérêts, le capital restant dû…

- L’apport personnel est la somme d’argent investie dans votre crédit immobilier sans avoir recours à l’emprunt. Elle est exprimée en pourcentage. L’apport personnel sert souvent à payer les frais de notaire ou les frais de dossier.

- L’assurance emprunteur protège les banques en cas d’incapacité de remboursement de votre part, pour cause de décès ou d’invalidité, par exemple.

- Le coût du crédit correspond à la différence entre le total des mensualités et le montant emprunté. Par exemple, si vous empruntez 100 euros sur un an, au taux de 3%, le coût de votre crédit est de 3€. Plus vous empruntez sur une longue durée, plus vos mensualités baissent et plus le coût de votre crédit augmente.

- Le Taux Annuel Effectif Global (TAEG) prend en compte la totalité des frais occasionnés par un prêt, et pas seulement le coût du crédit. Il est donc supérieur à ce dernier. Il intègre : les intérêts bancaires, frais de dossiers, frais de garanties, le coût de l’assurance emprunteur…

Votre taux d’endettement correspond à la différence entre l’intégralité de vos revenus et vos charges fixes. Il sert à calculer la mensualité que vous pouvez rembourser auprès d’un organisme, sans vous mettre en difficulté. Il doit être de 35% maximum pour qu’un prêt vous soit accordé.

Conseil n°2 : Assainir vos comptes

Pour négocier un emprunt auprès de votre banque, mieux vaut présenter vos finances sous leur meilleur jour. Mettez en ordre vos comptes pendant au moins trois mois. C’est la durée scrutée par l’organisme de prêt. Il étudie vos relevés de compte et vos dépenses. Présenter une situation saine rassure sur votre capacité à gérer un budget et à rembourser vos mensualités.

À noter : Si possible, soldez vos emprunts en cours, notamment les prêts à la consommation. Cela représente des charges en moins et vous rapproche du taux d’endettement autorisé par les banques.

Conseil n°3 : Déterminer le montant de votre apport personnel

Vous devez avoir une idée précise des sommes à votre disposition pour faire une demande d’emprunt cohérente avec votre projet. Vérifiez vos comptes et totalisez l’argent que vous pouvez mobiliser. Il faut compter :

- L’épargne salariale mise en place par votre entreprise

- L’argent déposé sur vos livrets d’épargne rémunérés (CEL, PEL, Livret A, LDDS…)

- Et éventuellement, les sommes empruntables à vos proches et remboursables sans intérêt.

Les banques apprécient, voire exigent, un apport personnel compris entre 20 % et 30 % du montant total de votre acquisition. Plus votre apport est conséquent, plus vous obtenez des conditions d’emprunt intéressantes.

Conseil n°4 : Renseignez-vous sur toutes les aides à l’achat disponibles

Les primo-accédants peuvent bénéficier de prêts avantageux pour emprunter. Parmi les différentes aides, il existe :

- Le prêt à taux zéro (PTZ), un dispositif de soutien à l’accession à la propriété, permettant d’acheter sa première résidence principale. Il est gratuit et sans intérêt.

- Le prêt accession d’Action logement (aussi appelé 1% logement ou le 1% patronal) permet d’emprunter jusqu’à 30 000 euros au taux de 1%.

- De nombreuses collectivités accordent également des aides financières. Pour les connaître, renseignez-vous directement auprès de votre municipalité ou sur le site de l’Agence nationale pour l’information sur le logement (ANIL).

Conseil n°5 : Votre capacité à emprunter doit être déterminée

Vous devez estimer votre capacité d’emprunt avec le plus de justesse possible. Depuis 2019, le Haut conseil de stabilité financière plafonne le taux d’endettement des ménages à 35 %. Cela correspond au montant total de vos charges multiplié par 100 puis divisé par le montant total de vos revenus. Avec cette opération, vous obtenez votre « reste à vivre ». Plus il est important, plus il est facile d’emprunter.

Certains revenus sont exclus du calcul par les organismes prêteurs, notamment :

- Les revenus d’heures supplémentaires,

- Les primes exceptionnelles,

- Les frais professionnels,

- Les primes d’intéressement et de participation.

Les charges prises en compte sont notamment : un loyer à payer, une mensualité de crédit, une pension à verser…

Conseil n°6 : Préparer toutes les pièces nécessaires à votre dossier d’emprunt

Avant de déposer votre dossier de demande d’emprunt dans une banque, vérifiez d’avoir l’intégralité des documents réclamés. Cela vous évite de perdre du temps dans vos démarches. En général, les banques demandent les mêmes pièces justificatives :

- Vos deux derniers avis d’imposition,

- Vos trois derniers bulletins de salaire,

- Vos trois derniers relevés de compte en banque,

- Un justificatif d’identité,

- Un justificatif de domicile de moins de trois mois,

- Le compromis de vente.

| Astuce : Réunissez tous les documents utiles à votre démarche d’achat immobilier dans une même pochette. À mesure de l’avancement du projet, vous avez de nombreux papiers à conserver : il est utile de pouvoir mettre la main dessus rapidement. |

Conseil n°7 : Le prix de l’assurance est un levier de négociation

En concluant un prêt immobilier, vous devez obligatoirement souscrire une assurance emprunteur. Elle vous couvre en cas de décès, d’invalidité ou d’incapacité à travailler.

Vous avez le choix entre : l’assurance proposée par votre organisme emprunteur ou en choisir une vous-même, directement auprès d’un assureur. Selon une étude menée par l’UFC Que Choisir en 2022, en optant pour votre propre contrat, vous pouvez réaliser, en moyenne, 5 224 € d’économies sur l’ensemble de la durée de votre prêt. Cette somme vous permet de financer des travaux dans votre nouveau logement ou de réduire d’autant votre emprunt.

| Renégocier votre prêt immobilier par la suite : le bon réflexe

Les taux d’emprunt amorcent une baisse qui devrait se confirmer dans les mois à venir. Il est intéressant de renégocier votre prêt pour alléger vos mensualités et/ou réduire la durée de votre remboursement. Cependant, cette opération a un coût. Vous devrez payer des frais de dossier, d’avenant ou encore des indemnités de remboursement anticipé. |

Et n’oubliez pas ! Le groupe Pichet peut également vous accompagner sur la partie financière. Les équipes d’experts de son service de courtage interne sauront vous guider et vous aider à constituer un dossier de demande solide tout en négociant pour vous les meilleures conditions financières.